Midijob - Regelung im Detail und Abgrenzung zum Minijob

Arbeiten in Gleitzone und Übergangsbereich

Stefan ParschMinijobs und Midijobs in den vergangenen Jahren

Der Gesetzgeber hat 2003 den Midijob eingeführt, um die Schwelle zwischen dem Minijob und der regulären, sozialversicherungspflichtigen Beschäftigung abzumildern. Verdiente ein geringfügig Beschäftigter monatlich mehr als den Betrag der Minijob-Verdienstgrenze, bekam er die vollen Sozialabgaben und Steuern abgezogen. Für viele geringfügig Beschäftigte war eine reguläre Beschäftigung deshalb wenig attraktiv.Dies sollte sich mit dem Midijob ändern. Wer monatlich mehr verdient als gesetzlich für den Minijob erlaubt, wechselt in die "Gleitzone", die heute offiziell Übergangsbereich heißt. Aus dem Minijobber wurde ein Midijobber. Statt mehr als 20 % Sozialabgaben muss er nur etwa 11 % leisten – es bleibt mehr Netto vom Brutto. Die Obergrenze beträgt derzeit 2.000 Euro.

Der Übergangsbereich

Mit dem Gesetz über Leistungsverbesserungen und Stabilisierung in der gesetzlichen Rentenversicherung vom 28. November 2018 (BGBl. I, S. 2016) hat die Bundesregierung den Midijob neu aufgestellt. Als das Gesetz am 1. Juli 2019 in Kraft trat, wurde die Obergrenze von 850 Euro auf 1.300 Euro (Art. 1 Nr. 9 des Gesetzes) angehoben und die Gleitzone entsprechend gestreckt – und umbenannt: Statt von "Gleitzone" spricht der Gesetzgeber jetzt von einem "Übergangsbereich".Der vom Arbeitnehmer zu zahlende Sozialversicherungssatz von knapp 11 % steigt über die Spanne des Arbeitsentgelts von derzeit 538,01 Euro (ab 01.01.2025: 556,01 Euro)auf etwa 20 % bei 2.000 Euro an, was dann den vollen Arbeitnehmerbeitrag darstellt. Die Steigung verläuft jetzt aber flacher, was für Midijobber mit einem Arbeitsentgelt von 850 Euro eine Entlastung von etwa 22,50 Euro bedeutet. Bei 1.100 Euro beträgt die Entlastung immer noch etwa zehn Euro (genaue Berechnungsvorschrift: § 163 Abs. 10 SGB VI).

Schwankender Arbeitslohn: Wenn ein Midijobber nicht monatlich denselben Lohn erhält, wird ein monatlicher Durchschnittswert gebildet. Auch Sonderzahlungen, wie Urlaubs- oder Weihnachtsgeld, sind zu berücksichtigen. Auf das Jahr gerechnet liegt die Obergrenze für den Midijob bei einem Arbeitsentgelt von 24.000 Euro.

Die Anrechnung auf die Rente

Die andere wichtige Neuerung ist die Anrechnung auf die Rente. Nach der früheren Regelung führten die reduzierten Abgaben für die Rentenversicherung auch zu geringeren Rentenansprüchen. Dies hat der Gesetzgeber geändert: Die Rentenpunkte werden jetzt auf der Basis der regulären Abgabe zur Rentenversicherung berechnet (Art. 1 Nr. 4 RV-Leistungsverbesserungs-und -Stabilisierungsgesetz). Der Arbeitnehmer zahlt also weniger in die Rentenkasse ein, als er aufgrund seines Einkommens eigentlich müsste, erhält aber die vollen Versicherungszeiten, die ihm aufgrund seines Einkommens zusteht.

Wichtig! Früher konnte ein Midijobber auf die Reduzierung des Beitragssatzes zur Rentenversicherung verzichten, um später mehr Rente zu erhalten. Diese Regelung entfällt nun, da die Rentenpunkte ohnehin vom regulären Beitragssatz aus berechnet werden. Die Verzichtserklärungen der Arbeitnehmer sind also hinfällig. Dennoch sollte ein Arbeitgeber sie bis zur nächsten Betriebsprüfung aufbewahren, um die Zahlungen an die Sozialversicherungen erklären und nachweisen zu können.

Vom Minijob zum Midijob

Viele Minijobber erhalten nur den gesetzlichen Mindestlohn. Steigt der Mindestlohn, müssen Arbeitgeber die Stundenzahl ihrer Minijobber neu berechnen, um die Verdienstgrenze einzuhalten. Die Arbeitszeit muss also entsprechend reduziert werden, wenn es beim Minijob bleiben soll. Diese Praxis soll jetzt entfallen. Die Verdienstgrenze bei geringfügiger Beschäftigung soll sich nach der Höhe des gesetzlichen Mindestlohns richten. Dennoch kann es sich für Arbeitgeber und Arbeitnehmer lohnen, die Arbeitszeit sogar zu erhöhen und aus dem Minijobber einen Midijobber zu machen. Das hat für den Arbeitgeber wie für den Arbeitnehmer Vorteile – und kleinere Nachteile.Vor- und Nachteile für den Arbeitnehmer

Im Midijob zahlt der Arbeitnehmer in alle Sozialversicherungen ein (Renten-, Kranken-, Pflege- und Arbeitslosenversicherung) und hat entsprechend auch Anspruch auf Leistungen aus diesen Kassen. Dabei wird die Bemessungsgrundlage für die entsprechenden Abgaben reduziert, die Zahlungen sind also niedriger als nach regulären Sätzen. Dennoch steigen die Sozialabgaben beim Übergang vom Minijob zum Midijob von 3,6 % (nur Rente) auf 18,5 % (alle Sozialabgaben) an.Da die Arbeitnehmerbeiträge nicht auf der Basis des kompletten Bruttolohns, sondern auf der eines reduzierten Einkommens ermittelt werden, liegen die Sozialabgaben immer noch unter denen eines regulären Arbeitnehmers. Außerdem bleibt der Midijob erst einmal lohnsteuerfrei, sofern für den Arbeitnehmer die Steuerklassen I bis IV gelten. Erst oberhalb von 1.000 Euro setzt bei den Steuerklassen I, II und IV der Steuerabzug vom Lohn ein.

Vor- und Nachteile für den Arbeitgeber

Im Hinblick auf die Sozialversicherungsabgaben hat der Übergang zum Midijob für den Arbeitgeber sogar finanzielle Vorteile. Denn für den Minijob zahlt er 28 % pauschale Sozialabgaben, während es beim Midijob nur etwa 20 % sind (s. Tabelle). Auch die Lohnsteuer, die beim Minijob pauschal 2 % vom Arbeitsentgelt beträgt, fällt wegen der Steuerprogression beim Übergang zum Midijob erst einmal weg.Auch muss der Arbeitgeber nicht jedes Mal melden, wenn ein Beschäftigter in den Übergangsbereich gelangt oder ihn verlässt. Stattdessen genügt ein entsprechendes Kennzeichen in der nächsten anstehenden Entgeltmeldung. Einen Mehraufwand gibt es aber doch: Der Arbeitgeber muss gegenüber den Versicherungsträgern sowohl das tatsächliche Arbeitsentgelt als auch die reduzierte Bemessungsgrundlage für den Arbeitnehmer, teilweise auch "fiktiver Verdienst" genannt, angeben (Berechnung siehe unten).

Einschränkungen bei der Anwendung der neuen Regelungen

Von den neuen Regelungen zum Midijob sind einige Arbeitnehmergruppen ausgenommen. Dies sind zum einen Auszubildende und Studenten in dualen Studiengängen, zum anderen Praktikanten und diejenigen, die ein freiwilliges soziales oder ökologisches Jahr leisten. Keine Anwendung finden die Midijob-Regelungen auch bei Kurzarbeit oder Wiedereingliederungsmaßnahmen.

Achtung: Ein Job mit einem Arbeitsentgelt über der Verdienstgrenze für Minijobber gilt nicht als Midijob, wenn er ein Nebenjob zu einem regulären Beschäftigungsverhältnis ist. Dann gelten für beide Jobs die regulären Abgaben und Steuern. Wenn ein Arbeitnehmer mehrere Midijobs hat, dann werden die Arbeitsentgelte zusammengezählt. Nur wenn sie in Summe maximal 2.000 Euro ergeben, gelten die Regelungen für den Midijob.

Hat jemand einen oder mehrere Midijobs und einen Minijob, so bleibt das Arbeitsentgelt des Minijobs unberücksichtigt. Bei zwei oder mehr Minijobs werden die Entgelte ab dem zweiten Minijob bei der Errechnung des Gesamtverdienstes hinzugezählt.

Beispielrechnung: Arbeitnehmeranteil an den Sozialabgaben

Beispiel: Georg R. verdient mit einem Midijob 1.000 Euro.

Um den Arbeitnehmeranteil der Sozialversicherungsabgaben bei einem Midijob zu ermitteln, muss zunächst die Bemessungsgrundlage mit einer Berechnungsvorschrift nach § 163 Abs. 10 SGB VI berechnet werden. Die Formel lautet:

F × 538 + ([2.000 / (2.000 – 538)] – [538 / (2.000 – 538)] × F) × (AE – 538)

Dabei ist AE das zugrunde liegende Arbeitsentgelt und F ein Faktor, der sich aus dem Gesamtsozialversicherungsbeitragssatz ergibt. In 2024 lautet dieser Faktor: 0,6846. Die Berechnungsvorschrift kann aber auch vereinfacht werden. Sie lautet dann in 2024:

1,116063748 × Arbeitsentgelt – 232,127496580.

Die reduzierte beitragspflichtige Einnahme von Georg R. beträgt:

1,116063748 × 1.000 – 232,127496580 = 883,94 Euro

Die Rechengrößen 1,116063748 und 232,127496580 ändern sich bei Anpassungen der Bedingungen für den Midijob. Die jeweils gültigen Rechengrößen für alle Jahre finden sich beispielsweise auf den Internetseiten der Krankenkassen. Diese reduzierte beitragspflichtige Einnahme dient zur Berechnung der Abeitnehmeranteile des Beitrags zu Sozialversicherung.

| Bemessungsgrundlage | Gesamtbeitrag | AG-Anteil | An-Anteil | |

| Faktor F | 0.6846 | 883,94 € | 1000,00 € | |

| Krankenversicherung (+ Sonderbeitrag 2,2%) | 16,80 % | 148,50 € | 95,41 € | 53,09 € |

| Pflegeversicherung | 3.15 % | 28,48 € | 19,32 € | 9,16 € |

| Rentenversicherung | 18.60 % | 164,42 € | 105,64 € | 58,78 € |

| Arbeitslosenversicherung | 2.60 % | 22,98 € | 14,76 € | 8,22 € |

| Summe | 364,38 € | 235,13 € | 129,25 € | |

Georgs monatliches Nettoeinkommen beläuft sich also auf 870,75 Euro. Sein Arbeitgeber muss für Georgs Midijob monatlich 1.235,13 Euro bezahlen.

|

letzte Änderung S.P. am 25.11.2024 Autor(en): Stefan Parsch Bild: Bildagentur Panthermedia / Oleg Dudko |

|

Herr Stefan Parsch

Stefan Parsch ist freier Journalist und Lektor. Er schreibt Fachartikel für die Portale von reimus.NET und Artikel über wissenschaftliche Themen für die Deutsche Presse-Agentur (dpa). Für den Verein Deutscher Ingenieure lektoriert er technische Richtlinien. Mehr als zwölf Jahre lang war er Pressesprecher der Technischen Hochschule Brandenburg. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Webtipps |

Premium-Stellenanzeigen

MAINGAU Energie GmbH

Obertshausen

Northrop Grumman LITEF GmbH

Freiburg

Alte Oper Frankfurt Konzert- und Kongresszentrum GmbH

Frankfurt am Main

Weinert Industries AG

Sonneberg

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

Anzeige

RS Controlling-System

Das RS- Controlling-System bietet Planung, Ist- Auswertung und Forecasting in einem Excel-System. Monatliche und mehrjährige Planung. Ganz einfach Ist- Zahlen mit Hilfe von Plan/Ist-Vergleichen, Kennzahlen und Kapitalflussrechnung analysieren. Alle Funktionen im Überblick >>.Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum auf Lohn1x1.de und und diskutieren ihre Fragen zur Lohnabrechnung oder zur angestrebten Weiterbildung.

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Lohn-Buchhalter, u.a. auch Kurse zum Bilanzbuchhalter zusammengestellt.

News

Community

Nutzen Sie kostenfrei das Lohn1x1.de Forum und tauschen sich mit den Kollegen aus bzw. holen sich Rat für Ihre Karriere im Bereich Rechnungswesen.

Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Lohn1x1.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Anzeige

Buch-Vorstellungen

Kennzahlen-Guide

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.Jede Kennzahl wird in diesem Buch ausführlich erläutert. Neben der Formel wird eine Beispielrechnung aufgeführt. Für viele branchenneutrale Kennzahlen stehen Zielwerte bzw. Orientierungshilfen für eine Bewertung zur Verfügung. Für die genannten Bereiche hat die Redaktion von Controlling-Portal.de jeweils spezialisierte Experten als Autoren gewonnen, die auf dem jeweiligen Gebiet über umfangreiche Praxiserfahrung verfügen.

Preis: ab 12,90 Euro Brutto mehr Informationen >>

Dashboards mit Excel

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt. Taschenbuch in Farbe für 34,90 EUR

oder E-Book für 12,90 EUR

mehr Informationen >>

Reporting 1x1

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.Taschenbuch in Farbe für 24,90 EUR

oder E-Book für 15,90 EUR

mehr Informationen >>

Anzeige

Ihr Fachbeitrag

Gerne veröffentlichen wir auch ihren Fachbeitrag im Themenbereich Lohn- und Gehaltsbarechnung. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. Informationen dazu erhalten Sie in der Rubrik "Mitmachen" >>.

Gerne veröffentlichen wir auch ihren Fachbeitrag im Themenbereich Lohn- und Gehaltsbarechnung. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. Informationen dazu erhalten Sie in der Rubrik "Mitmachen" >>.Anzeige

Kennzahlen-Guide für Controller - Über 200 Kennzahlen mit Erläuterung und Beispielrechnung aus den Bereichen Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Preis: E-Book 12,90 EUR mehr >>

Stellenanzeigen

Bilanzbuchhalter als Referent Konzernrechnungslegung (m/w/d) Wir gestalten die Photonik-Revolution des 21. Jahrhunderts aktiv mit. Mit der steigenden Komplexität von Anwendungen in der Energietechnik, industriellen Kommunikation, Messtechnik sowie Medizin und Diagnostik steigen auch die Anforderungen und Herausforderungen an photonische Lösungen sta... Mehr Infos >>

Wir gestalten die Photonik-Revolution des 21. Jahrhunderts aktiv mit. Mit der steigenden Komplexität von Anwendungen in der Energietechnik, industriellen Kommunikation, Messtechnik sowie Medizin und Diagnostik steigen auch die Anforderungen und Herausforderungen an photonische Lösungen sta... Mehr Infos >>

Controllerin / Controller für Bundesbau mit Fokus auf Abrechnung und Datenmanagement (w/m/d)

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Teamleiter (m/w/d) Rechnungsprüfung

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Techtronic Industries ist weltweit führend in der Herstellung und im Vertrieb von hochwertigen Elektrowerkzeugen für den DIY-Markt und den Profieinsatz sowie von Gartengeräten. Ein strategischer Fokus auf leistungsstarke Marken, innovative Produkte und außergewöhnliche Menschen bestimmt unseren E... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

JOB- Letter

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News.

Verpflegungsmehraufwendungen - Excel-Vorlage

Einfach zu nutzende Excel-Vorlage / Excel-Datei zur Berechnung der Verpflegungsmehraufwendungen. Nur 3 Eingaben - das spart viel Zeit und kann schnell nach jedem Arbeitstag gemacht werden.

Jetzt hier für 15,- EUR downloaden >>

Softwaretipp: Quick-Lohn

Erledigen Sie Ihre Lohnabrechnung im Handumdrehen selbst mit Quick-Lohn und versenden alle Meldungen an die Krankenkassen, das Finanzamt und die Unfallversicherung direkt aus dem Programm. Auch für Baulohn. Probieren Sie Quick-Lohn gratis und völlig unverbindlich 3 Monate lang aus. Es ist keine Kündigung nötig! Weitere Informationen >>

Excel-Tool Unternehmensbewertung (Valuation Box)

Die „Valuation Box“ von Fimovi beinhaltet drei verschiedene, unabhängig voneinander verwendbare Excel-Vorlagen zur einfachen und schnellen Unternehmensbewertung. Dabei werden die Verfahren die Discounted Cashflow Methode (DCF), Venture Capital Methoden und First Chicago Methode.Mehr Informationen >>

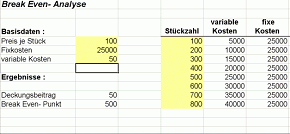

Break Even Analyse

Nach Eingabe der Fixkosten, der variablen Stückkosten und des Verkaufspreises wird die Break-Even-Menge sowie für alternative Absatzmengen die Kosten-, Erlös- und Gewinnwerte ermittelt. Für die tabellarische Lösung kann durch die Eingabe der Schrittweite frei festgelegt werden, für welche Absatzmengen die jeweiligen Kosten und Erlöse dargestellt werden sollen.

Mehr Informationen >>

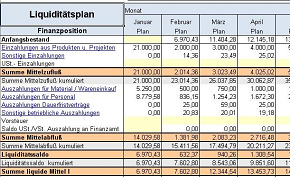

RS Liquiditätsplanung L (Excel-Tool)

Es handelt sich hierbei um ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen sind auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorhanden. Auswertungen erfolgen in der Jahresplanung mit monatlichen Werten.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Kennzahlen-Guide für Controller - Über 200 Kennzahlen mit Erläuterung und Beispielrechnung aus den Bereichen Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Preis: E-Book 12,90 EUR mehr >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> Software-Tipp

Reisekostenabrechnung leicht gemacht. Erstellen Sie einfach und übersichtlich Reisekostenabrechnungen von Mitarbeitern mit diesem Excel-Tool. Automatische Berechnungen anhand von Pauschalen, durckfähige Abrechnungen und einfache Belegverwaltung. Mehr Infos >>

TOP ANGEBOTE

|

|

RS Rückstellungsrechner XL: |

|||

| Die optimale Unterstützung bei Ihren Jahresabschlussarbeiten | ||||

|

|

RS Einkaufs-Verwaltung: | |||

|

Erstellung und Verwaltung von Aufträgen und Bestellungen |

||||

|

|

RS Kosten-Leistungs-Rechnung: | |||

|

Rückstellungen leicht verwalten

Mit der RS- Rückstellungs-Verwaltung können Sie Rückstellungen nicht nur leicht errechnen sondern auch übersichtlich verwalten.- Gewerbesteuerrückstellung

- Urlaubsrückstellungen

- Rückstellungen für Geschäftsunterlagen

- Rückstellung für Tantiemen

- Sonstige Rückstellungen

Excel-Training und -Auftragsarbeiten

Wir bieten Ihnen:

- individuelle Excel-Schulungen für Ihre Mitarbeiter (online ohne Reisekosten!)

- lfd. Lösung von Excel-Problemfällen per Telefon/Online-Support

- Anpassung bzw. komplette Neuerstellung von Excel-Tools

Fachbeitrag hier verkaufen?

Sie haben einen Fachbeitrag, Checkliste oder eine Berichtsvorlage für Buchhalter erstellt und möchten diese(n) zum Kauf anbieten? Über unsere Fachportale bieten wir Ihnen diese Möglichkeit. Mehr Infos hier >>