![Angemessenes Gehalt für einen Gesellschafter-Geschäftsführer]()

Wenn die Geschäfte einer

GmbH sehr gut laufen und die

Gewinne sprudeln, dann soll auch der Geschäftsführer, dem der

Erfolg dafür zu einem erheblichen Teil verdanken ist, davon profitieren. Wenn der Geschäftsführer zugleich alleiniger oder beherrschender Gesellschafter des Unternehmens ist, kann er sich sogar selbst eine saftige Gehaltserhöhung gewähren. Doch da ist Vorsicht geboten, denn nicht jedes Gehalt und jede Erhöhung sieht das Finanzamt als angemessen an. Erkennt das Finanzamt eine sogenannte

verdeckte Gewinnausschüttung, drohen

Steuernachzahlungen.

Steuerliche Problematik beim Gesellschafter-Geschäftsführer

Der Grund dafür liegt in der unterschiedlichen steuerlichen Behandlung von Gewinnausschüttungen an die

Anteilseigner und Gehältern für den oder die Geschäftsführer. So heißt es in § 8 Abs. 3 Satz 1 KStG (Körperschaftssteuergesetz):

"Für die Ermittlung des Einkommens ist es ohne Bedeutung, ob das Einkommen verteilt wird."

Das bedeutet im Hinblick auf Ausschüttungen, dass sie nicht gewinnmindernd auf die Körperschaftssteuer wirken; dies gilt auch für verdeckte Gewinnausschüttungen (§ 8 Abs. 3 Satz 2 KStG). Im Gegensatz dazu sind Gehaltszahlungen

Betriebsausgaben, die die Bemessungsgrundlage für die Körperschaftssteuer und die Gewerbesteuer verringern. Mit hohen Gehaltszahlungen an den Geschäftsführer könnte also die Steuerlast des Unternehmens gesenkt werden und der Geschäftsführer ein hohes Einkommen erzielen. Allerdings muss dieses Gehalt angemessen sein, sonst gehen die Finanzbehörden regelmäßig von einer verdeckten Gewinnausschüttung aus. Diese ist in den

Körperschaftsteuer-Richtlinien (KStR) definiert als

"eine Vermögensminderung oder verhinderte Vermögensmehrung, die durch das Gesellschaftsverhältnis veranlasst ist" (R 8.5 Abs. 1 Satz 1 KStR).

Finanzbeamte können zur Auffassung gelangen, dass nicht betriebliche Gründe ausschlaggebend für die Höhe des Geschäftsführergehalts waren. Dann gehen sie regelmäßig davon aus, dass der Gesellschafter-Geschäftsführer seinen Einfluss als Anteils-/Mehrheitseigner geltend gemacht hat, um einen für ihn günstigen Beschluss der

Gesellschafterversammlung herbeizuführen.

Dies gilt insbesondere dann, wenn

Gehaltszahlung "nicht auf einem den gesellschaftsrechtlichen Vorschriften entsprechenden Gewinnverteilungsbeschluss beruht" (R 8.5 Abs. 1 Satz 1 KStR). Wie die Angemessenheit des Gehalts eines Gesellschafter-Geschäftsführers beurteilt werden kann, ist Gegenstand der folgenden Abschnitte.

Anstellungsvertrag und Gehaltsbestandteile

Wenn ein

Existenzgründer ein Unternehmen aufbaut, dann fällt ihm oft automatisch die Rolle des Geschäftsführers zu. Als Gründer ist er meist Anteils-, häufig auch Mehrheitseigner (beherrschender Gesellschafter). Dennoch sollte die Geschäftsführertätigkeit in einem

Angestelltenvertrag geregelt sein (etwa nach § 611 ff. BGB), denn nur dann erkennen Finanzämter in der Regel Zahlungen an den Geschäftsführer als Gehalt und damit als Betriebsausgaben an.

Der gelebten Praxis zufolge muss die Vergütung des Geschäftsführers vor Beginn eines Geschäftsjahres eindeutig vertraglich geregelt werden, nachträgliche Erhöhungen sind nicht zulässig. Auch wenn es der

Firma wirtschaftlich nicht gut geht, darf der Geschäftsführer nicht einfach auf einen Teil seines Gehalts verzichten

Nach dem Grundsatz der 75/25-Regelvermutung (H 8.8 KStH – Körperschaftssteuer-Hinweise) sollte das fest vereinbarte Gehalt 75 % der Gesamtvergütung ausmachen und

erfolgsabhängige, variable Bestandteile nicht mehr als ein Viertel der Gesamtvergütung betragen. Allerdings hat der Bundefinanzhof (BFH) bereits 2003 in zwei Fällen entschieden, dass im Einzelfall auch höhere variable Gehaltsanteile angemessen sein können, wenn die Gesamtvergütung angemessen ist (Urteil vom 27.02.2003 – Az. I R 46/01 und Urteil vom 09.07.2003 – Az. I R 36/02).

Bei der Überprüfung der

Angemessenheit werden alle Bestandteile des Gehalts einbezogen:

- monatliches Festgehalt

- Urlaubs- und Weihnachtsgeld

- vertraglich vereinbarte private Nutzung des Firmenwagens

- Versorgungsleistungen (z. B. Pensionszusagen)

- variable Gehaltsbestandteile (z. B. Tantieme, Gratifikationen)

- sonstige Sachbezüge (z. B. Wohnungsüberlassungen, Preisnachlässe, Vermögensschadenhaftpflichtversicherung)

Interner und externer Gehaltsvergleich

Grundsätzlich beurteilen Finanzämter die Angemessenheit eines Gesellschafter-Geschäftsführer-Gehaltes nach mehreren

Kriterien:

- Gestaltung der Geschäftsführertätigkeit

- Vergütungshöhe in vergleichbaren Unternehmen derselben Branche

- Unternehmensgröße (Umsatz, Mitarbeiterzahl)

- Ertragssituation des Unternehmens

Zur Gestaltung der

Geschäftsführertätigkeit gehört beispielsweise, ob in einem Unternehmen ein, zwei oder mehr Geschäftsführer tätig sind. Gegenüber dem branchenüblichen Gehalt (dazu gleich mehr) wird bei zwei Geschäftsführern jeweils ein Abschlag von 20 bis 25 % als angemessen betrachtet, bei drei Geschäftsführern ein Abschlag von 30 %. Auch wenn ein Geschäftsführer noch ein oder mehrere weitere Unternehmen managt, gilt das branchenübliche Gehalt nicht als angemessen, weil er nicht seine volle Arbeitszeit dem Unternehmen widmen kann.

Ob ein Gehalt angemessen ist, prüfen Finanzbeamte gerne durch einen

internen Vergleich: Gibt es beispielsweise zwei Geschäftsführer, von denen nur einer Unternehmensanteile hat, dann ist der Geschäftsführer ohne Unternehmensanteile der Maßstab. Denn sein Gehalt, so geht die Überlegung, entspricht dem, was die Gesellschafterversammlung aus betrieblichen Gründen einem Geschäftsführer zubilligt.

Wenn nur ein Geschäftsführer die Firma leitet, könnte der Verdienst des am nächstbesten bezahlten Angestellten (z. B. des Prokuristen) herangezogen werden. Dann gilt ein

Geschäftsführergehalt als angemessen, wenn es nicht mehr als das 2,5-Fache des Gehalts dieses Angestellten beträgt (dieser Wert kann von Branche zu Branche unterschiedlich sein).

Häufig wird auch der

externe Vergleich angewendet. Dazu ziehen die Finanzbeamten Vergleichswerte heran, beispielsweise die Tabellenwerke des Verlags BBE media auf der Basis von Umfragen unter Geschäftsführern. Ein weiteres Instrument ist die sogenannte "Karlsruher Tabelle": Die Oberfinanzdirektion Karlsruhe hat sich bereits 2001 in der Verfügung vom 17.04.2001 (S 2742 A – St 331, DStR 2001, S. 792) ausführlich mit der Angemessenheit von Geschäftsführergehältern befasst. Bis 2017 wurde eine jährliche Steigerung 3 % als angemessen angesehen, einen solchen Automatismus gibt es seitdem aber nicht mehr.

Die folgende Tabelle enthält die zuletzt (2017) veröffentlichten Zahlen:

|

Sektor / Branche

|

Umsatz bis 2,5 Mio. € und bis zu 20 Mitarbeiter

|

Umsatz 2,5 bis 5,0 Mio. € und 20 bis 50 Mitarbeiter

|

Umsatz 5 bis 25 Mio. € und 51 bis 100 Mitarbeiter

|

Umsatz 25 bis 50 Mio. € und 101 bis 500 Mitarbeiter

|

|

Industrie

|

170.000 bis 220.000 €

|

214.000 bis 284.000 €

|

271.000 bis 314.000 €

|

337.000 bis 533.000 €

|

|

Großhandel

|

194.000 bis 239.000 €

|

209.000 bis 286.000 €

|

239.000 bis 310.000 €

|

314.000 bis 544.000 €

|

|

Einzelhandel

|

148.000 bis 183.000 €

|

158.000 bis 212.000 €

|

212.000 bis 257.000 €

|

256.000 bis 531.000 €

|

|

Freie Berufe

|

192.000 bis 275.000 €

|

279.000 bis 329.000 €

|

326.000 bis 393.000 €

|

337.000 bis 578.000 €

|

|

Sonstige

|

164.000 bis 220.000 €

|

227.000 bis 278.000 €

|

257.000 bis 320.000 €

|

292.000 bis 555.000 €

|

|

Handwerk

|

123.000 bis 175.000 €

|

164.000 bis 231.000 €

|

222.000 bis 286.000 €

|

248.000 bis 440.000 €

|

(Quelle: stuttgart.ihk24.de/fuer-unternehmen/recht-und-steuern/steuerrecht/einkommen-und-koerperschaftssteuer/wieviel-darf-ein-gesellschafter-geschaeftsfuehrer-verdienen-676414)

Im Allgemeinen wird bei guter

Ertragslage des Unternehmens ein Überschreiten der oberen Werte um 20 % toleriert. Liegt das Gehalt jedoch mehr als 20 % über dem oberen Vergleichswert, sehen Finanzbeamte den gesamten Teil des Gehalts, der über dem oberen Vergleichswert liegt (ohne Toleranzwerte), in der Regel als verdeckte

Gewinnausschüttung gewertet (siehe BFH-Urteil vom 28.06.1989 – Az. I R 89/85). Weitere Kriterien für ein angemessenes Gehalt

- Das Geschäftsführergehalt darf den Gewinn des Unternehmens nicht zu stark schmälern. Als Faustregel kann bei ertragsstarken Firmen gelten, dass das Gehalt angemessen ist, wenn der Gesellschaft mindestens 50 % vom erwirtschafteten Gewinn bleiben (Halbteilungsgrundsatz, BMF-Schreiben vom 14.10.2002, BStBl 2002 I, S. 972, Tz. 16). Bei ertragsschwachen Unternehmen kann der Anteil unter Umständen höher sein. Genaueres können Steuerberater dazu sagen.

- Nicht nur das Gesamtgehalt, sondern auch alle Bestandteile des Gehalts müssen angemessen sein. Im gut begründeten Einzelfall kann aber davon abgewichen werden, wie oben bereits im Hinblick auf die Gewinnbeteiligung (variables Gehalt) beschrieben.

- Zusammen mit der gesetzlichen Rente sollten betriebliche Pensionszusagen nicht mehr als 75 % der Vergütungen während der aktiven Zeit betragen. Zudem sollten sie erst zwei bis drei Jahre nach dem Dienstantritt ausgesprochen werden. Gesellschafter-Geschäftsführer sollten sich Pensionszahlungen noch "erdienen" können, deshalb sollten zwischen der Zusage und der ersten Pensionszahlung mindestens zehn Jahre liegen. Was Finanzämter als verdeckte Gewinnausschüttung ansehen Die folgenden Praktiken werden von Finanzämtern regelmäßig als verdeckte Gewinnausschüttungen klassifiziert:

- Eine Überstundenvergütung ist nach der Rechtsprechung (BFH-Urteil vom 27.03.2001 – Az. I R 40/00) nicht mit der Tätigkeit eines Geschäftsführers vereinbar; dies betrifft ebenso Zuschläge für Sonntags-, Nachts- und Feiertagsarbeit.

- Tantiemen vom Umsatz des Unternehmens werden nur in Ausnahmefällen, z. B. beim Aufbau eines Unternehmens, wenn es teilweise noch keine Gewinne gibt, als angemessen anerkannt.

- Große Schwankungen des Gehalts, eine Verdopplung oder Halbierung innerhalb weniger Jahre, machen Finanzbeamte misstrauisch.

- Im internen Vergleich überdurchschnittliche Gehälter oder üppige Zusatzzahlungen für Angestellte, die dem Gesellschafter-Geschäftsführer nahestehen (insbesondere nahe Verwandte), werden häufig als verdeckte Gewinnausschüttungen gewertet.

- Hohe Preisnachlässe für Firmenprodukte, günstige Darlehen oder eine sehr niedrige Miete für eine Wohnung, die der GmbH gehört (zu Letzterem: BFH-Urteil vom 17.04.2004 – Az. I R 56/03), haben in der Regel vor dem Betriebsprüfer keinen Bestand.

- Wenn das Unternehmen die Geburtstagsfeier des Gesellschafter-Geschäftsführers bezahlt, gilt dies auch dann als verdeckte Gewinnausschüttung, wenn die Gäste überwiegend Mitarbeiter des Unternehmens sind (BFH-Urteil vom 14.07.2004 – Az. I R 111/03).

Folgen eines unangemessenen Gehalts

Beurteilt das Finanzamt einige Zahlungen oder Vergünstigungen eines Unternehmens an oder gegenüber dem Gesellschafter-Geschäftsführer als verdeckte Gewinnausschüttungen, dann kommen

Steuernachforderungen auf das Unternehmen zu. Wenn Betriebsprüfer die verdeckten Gewinnausschüttungen für ein Geschäftsjahr mit 50.000 € ansetzen, dann werden ungefähr 30 % Körperschafts- und Gewerbesteuer fällig, also rund 15.000 €. Meistens werden mehrere Jahre geprüft, sodass der Nachzahlungsbetrag sich entsprechend erhöht.

Konsequenzen hat die Qualifizierung von Zahlungen als verdeckte Gewinnausschüttungen auch für den Gesellschafter-Geschäftsführer selbst: Diese Zahlungen muss er als

Kapitalertragssteuer mit 25 % versteuern. Weil es früher verfahrenstechnische Probleme gab, den meist schon bestandskräftigen

Steuerbescheid des Geschäftsführers zu ändern, wurde § 32a KStG (Körperschaftsteuergesetz) eingeführt. Er regelt "Erlass, Aufhebung oder Änderung von Steuerbescheiden bei verdeckter Gewinnausschüttung oder

verdeckter Einlage".

letzte Änderung S.P. am 16.06.2024

Autor(en):

Stefan Parsch

Bild:

Bildagentur PantherMedia / Maryna Pleshkun

|

Autor:in

|

Herr Stefan Parsch

Stefan Parsch ist freier Journalist und Lektor. Er schreibt Fachartikel für die Portale von reimus.NET und Artikel über wissenschaftliche Themen für die Deutsche Presse-Agentur (dpa). Für den Verein Deutscher Ingenieure lektoriert er technische Richtlinien. Mehr als zwölf Jahre lang war er Pressesprecher der Technischen Hochschule Brandenburg.

|

|

weitere Fachbeiträge des Autors

| Forenbeiträge

|

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten.

Mehr Infos >>

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT. Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.  Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten. Gerne veröffentlichen wir auch ihren Fachbeitrag im Themenbereich Lohn- und Gehaltsbarechnung. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. Informationen dazu erhalten Sie in der Rubrik "Mitmachen" >>.

Gerne veröffentlichen wir auch ihren Fachbeitrag im Themenbereich Lohn- und Gehaltsbarechnung. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. Informationen dazu erhalten Sie in der Rubrik "Mitmachen" >>. Werden Sie Autor! Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag im Bereich Lohn- und Gehalts-Abrechnung. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >>

Werden Sie Autor! Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag im Bereich Lohn- und Gehalts-Abrechnung. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >> Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

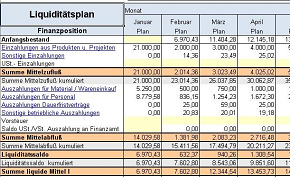

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>