Scheinselbstständigkeit vermeiden: Regeln und Tipps

Eigentlich selbstständig, aber doch irgendwie weisungsgebunden? Wie stark unterscheidet sich die Arbeit eines Selbstständigen im Rahmen eines Werkvertrages von der eines fest angestellten Mitarbeiters? Solche Fragen stellen Sozialversicherungsträger, wenn sie einem Verdacht auf Scheinselbstständigkeit nachgehen. Ein Scheinselbstständiger leistet die Arbeit eines abhängig beschäftigten Mitarbeiters.

Für den Scheinselbstständigen zahlt der Auftraggeber beziehungsweise Arbeitgeber jedoch keine Lohnsteuer und keine Sozialversicherungsbeiträge. Außerdem stehen dem selbstständigen Auftragnehmer keine Arbeitnehmerrechte zu (Urlaub, Kündigungsschutz, Lohnfortzahlung im Krankheitsfall etc.).

Scheinselbstständigkeit kann teuer werden

Besteht ein Verdacht, schickt die Deutsche Rentenversicherung Bund einen Prüfer. Scheinselbstständige Beschäftigungsverhältnisse fallen jedoch auch bei Kontrollen der Finanzkontrolle Schwarzarbeit (FSK) auf, einer Dienststelle des Zoll. Erfüllt das Verhältnis zwischen einem Dienstleister und seinem Auftraggeber nicht die Anforderungen an eine echte Selbstständigkeit, kann das vor allem für den Auftraggeber teuer werden, warnt der Nürnberger Rechtsanwalt Jörg Steinheimer in einem Beitrag für das Portal Anwalt.de:- Der Auftragnehmer kann eine Festanstellung einklagen. Diese Gefahr drohe vor allem, wenn der Auftraggeber das Auftragsverhältnis beende, warnt der Anwalt.

- Kommt eine Betriebsprüfung zu dem Schluss, dass ein sozialversicherungspflichtiges Beschäftigungsverhältnis vorliegt, dann muss der Auftraggeber rückwirkend Lohnsteuer nachzahlen. Im schlimmsten Fall bis zur Festsetzungsverjährung (4 Jahre) .

- Die Sozialversicherungsträger können für diese Frist rückwirkend die Sozialversicherungsbeiträge kassieren. Bei Vorsatz ist dies sogar für die vergangenen 30 Jahre rückwirkend möglich.

- Erkennt die Prüfung den Unternehmerstatus des "Auftragnehmers" nicht an, muss der "Auftraggeber" die zu Unrecht an den "Auftragnehmer" gezahlte Umsatzsteuer zurückfordern. In der Folge der Rechnungsberichtigung durch den Auftraggeber müssen Auftraggeber und Auftragnehmer rückwirkend ihre Umsatzsteuererklärungen und Umsatzsteuer-Voranmeldungen rückwirkend berichtigen.

- Macht sich der Auftraggeber verdächtig, mit Vorsatz gehandelt zu haben, setzt er sich dem Verdacht des Sozialversicherungsbetrugs aus. Das ist strafbar.

Nach welchen Kriterien prüfen Behörden eine echte Selbstständigkeit?

"Die Abgrenzung zwischen abhängiger Beschäftigung und selbstständiger Tätigkeit erfolgt im Sozialversicherungsrecht grundsätzlich einzelfallbezogen. Eine gesetzliche Regelung, die alle Einzelfälle rechtssicher abdeckt, gibt es nicht", stellt der Hannoveraner Rechtsanwalt Peter Koch (rkb-recht.de) in einem Beitrag auf dem Portal anwalt.de fest.Eine abhängige Beschäftigung lässt sich in der Regel ausschließen, wenn ein Auftragnehmer als Gesellschaft mit beschränkter Haftung (GmbH), als Kommanditgesellschaft (KG) oder als Offene Handelsgesellschaft (OHG) eingetragen ist. Wenn der Auftragnehmer selbst sozialversicherungspflichtige Mitarbeiter beschäftigt, kann er ebenfalls kein Scheinselbstständiger sein.

Das trifft auf die große Menge der Einzelunternehmen nicht zu, die beispielsweise selbstständig Medien- oder IT-Dienstleistungen anbieten. Auch ein Freiberufler kann als abhängig Beschäftigter eingestuft werden. Finanzamt und Sozialversicherungsträger prüfen bei Verdacht immer zunächst den Vertrag zwischen Auftraggeber und Auftragnehmer. Letztlich entscheiden jedoch die tatsächlichen Umstände unter denen ein Auftragnehmer arbeitet.

Der Gesetzgeber nennt in § 7 Abs. 1 SGB IV nur zwei Kriterien: "Anhaltspunkte für eine (nicht) selbstständige Beschäftigung sind eine Tätigkeit nach Weisungen und eine Eingliederung in die Arbeitsorganisation des Weisungsgebers." Die Deutsche Rentenversicherung Bund, die letztlich prüft inwiefern eine Selbstständigkeit nur zum Schein existiert, veröffentlicht folgende Merkmale für Scheinselbstständigkeit auf ihrer Internetseite:

- Die uneingeschränkte Verpflichtung, allen Weisungen des Auftraggebers Folge zu leisten

- Die Verpflichtung, bestimmte Arbeitszeiten einzuhalten

- Die Verpflichtung, dem Auftraggeber regelmäßig in kurzen Abständen detaillierte Berichte zukommen zu lassen

- Die Verpflichtung, in den Räumen des Auftraggebers oder an von ihm bestimmten Orten zu arbeiten

- Die Verpflichtung, bestimmte Hard- und Software zu benutzen, sofern damit insbesondere Kontrollmöglichkeiten des Auftraggebers verbunden sind

Die Liste hat allerdings keinen Gesetzesrang. Als Merkmal für eine Scheinselbstständigkeit wird die Rentenversicherung außerdem werten, wenn der Auftragnehmer dieselbe Arbeit zuvor als Angestellter des Auftraggebers ausgeführt hat.

Scheinselbstständigkeit vermeiden: 10 Tipps für Auftraggeber

Unternehmen bleibt nur ein Weg, sicher zu gehen, dass sie mit einem Auftrag an einen selbstständigen Auftragnehmer keine Scheinselbstständigkeit begründen: Sie müssen sich an die Clearingstelle der Rentenversicherung wenden.Deutsche Rentenversicherung Bund

Clearingstelle für sozialversicherungsrechtliche Statusfragen

10704 Berlin

Telefon: 0800 10004800

Die Clearingstelle wird im Zweifel auf eine abhängige Beschäftigung entscheiden. Allerdings müsse sie vor einer endgültigen Entscheidung den Beteiligten die Möglichkeit geben, ihre Argumente vorzubringen, erklärt die Industrie- und Handelskammer Frankfurt am Main in einem Leitfaden zur Scheinselbstständigkeit. Die Beteiligten können auch Widerspruch und Klage gegen die Entscheidung einlegen. Dies hat aufschiebende Wirkung.

Wichtig: Im Zweifel sollten Unternehmen als Auftraggeber frühzeitig eine Anfrage an die Clearingstelle richten. Hat die Rentenversicherung zum Zeitpunkt der Anfrage bereits selbst ein Verfahren eingeleitet, ist es zu spät.

Damit bei einer Prüfung gar nicht erst der Verdacht von Scheinselbstständigkeit aufkommt, sollten Auftraggeber einige Vorkehrungen treffen. Der Fachverlag BWR-Media gibt folgende Tipps:

- Dienstvertrag: Auftraggeber sollten mit einem Auftragnehmer stets einen Dienstvertrag schließen (keinen Arbeitsvertrag!).

- Im Vertrag sollte festgehalten sein, dass allein der Auftragnehmer für die Abführung gesetzlicher Abgaben (Steuern, Sozialversicherung) verantwortlich ist.

- Genau festhalten für welche Tätigkeit welches Honorar anfällt.

- Im Vertrag festhalten, dass der Auftragnehmer Aufträge ablehnen und Aufträge anderer Kunden annehmen darf.

- Vertraglich vereinbaren, dass ein Auftragnehmer zur Erledigung der Aufgabe auch Hilfskräfte einsetzen kann.

- Lange Zeiten der Vollzeitbeschäftigung vermeiden. Aus dem Vertrag sollte hervorgehen, dass der Auftragnehmer nicht mehr als die Hälfte seiner Arbeitskapazität für den Auftrag brauchen wird.

- Anschein der Eingliederung in den Betrieb vermeiden: Kein eigener Schreibtisch beim Auftraggeber, keine Visitenkarten oder Firmen-Mailadressen des Auftraggebers für den Auftragnehmer.

- Nutzungsgebühr für Arbeitsmittel vereinbaren.

- Art der Tätigkeit: Erledigt der Auftragnehmer eher untergeordnete Routineaufgaben, spricht das für eine abhängige Beschäftigung.

- Auftraggeber sollten Auftragnehmern mit einem eingetragenen Gewerbe oder einer Gesellschaft den Vorzug geben. Schon ein Auftragnehmer mit einer Unternehmergesellschaft, UG (haftungsbeschränkt), wird seltener als abhängig Beschäftigter angesehen werden als ein Freelancer ohne eingetragene Gesellschaftsform.

8 Tipps für Auftragnehmer

Die Prüfer der Deutschen Rentenversicherung Bund finden immer wieder schwarze Schafe unter den Unternehmen, die Arbeit in Scheinselbstständigkeit erledigen lassen, um Sozialversicherungsbeiträge zu sparen und sich um Arbeitgeberpflichten zu drücken. Für den Arbeitnehmer zieht die Scheinselbstständigkeit Nachteile nach sich: Sie müssen Steuern und Sozialversicherung selbst bezahlen, müssen sich oft sogar privat krankenversichern.Auftragnehmer, die sich ausgebeutet fühlen, können ihren Status von der Rentenversicherung klären lassen. Kommt der Prüfer zu dem Schluss, dass es sich um ein sozialversicherungspflichtiges Beschäftigungsverhältnis handelt, können sie versuchen, eine Festanstellung einzuklagen. Sie riskieren aber auch, dass der Auftraggeber dann gleich das Beschäftigunbgsverhältnis beendet.

Für überzeugte Freelancer kommt eine Prüfung durch die Rentenversicherung eher ungelegen. Allerdings lobt der Bundesverband Freie Berufe (BFB), dass die Beweislast seit 2003 wieder bei der Rentenversicherung liegt. Von 1999 bis 2002 galt eine Beweislastumkehr. Damals musste der Freiberufler oder Selbstständige beweisen, dass er nicht abhängig beschäftigt war.

Wer bei Verdacht auf Scheinselbstständigkeit gut vorbereitet sein will, sollte Vorkehrungen treffen. Im Grunde gelten dabei für Auftragnehmer dieselben Regeln wie für Auftraggeber:

- Gesellschaftsform wählen. Für Einzelunternehmen bietet sich die UG (haftungsbeschränkt) an.

- Wenn möglich immer für mehr als einen Auftraggeber arbeiten.

- Dienstvertrag vereinbaren.

- Dienste öffentlich anbieten und bewerben (Website, Flyer, Zeitungsannoncen etc. sowie Angebote an weitere Auftraggeber archivieren).

- Nachweis für nicht orts- und zeitgebundenes Arbeiten (Arbeitsprotokolle etc.).

- Phasen der Vollzeitbeschäftigung für einen einzelnen Auftraggeber kurz halten oder ganz vermeiden.

- Nutzung von Arbeitsmitteln des Auftraggebers vertraglich regeln und Nutzungsgebühr vereinbaren.

- Arbeiten wenn möglich im eigenen Büro oder im heimischen Arbeitszimmer.

Achtung: Rentenversicherungspflicht für Einzelunternehmer

Unternehmer, die regelmäßig keine versicherungspflichtigen Arbeitnehmer beschäftigen, sollten außerdem beachten, dass sie nach § 2 SGB VI immer versicherungspflichtig in der gesetzlichen Rentenversicherung sind. Minijobber auf 450-Euro-Basis zählen in diesem Zusammenhang nicht als Arbeitnehmer.|

Quelle: anwalt.de, bwr-media.de, IHK Frankfurt/Main, Berufsverband Freie Berufe (BFB) letzte Änderung W.V.R. am 10.06.2024 Autor(en): Wolff von Rechenberg Bild: panthermedia.net / Dan Barbalata |

|

Herr Wolff von Rechenberg

Wolff von Rechenberg ist Wirtschaftsjournalist und versorgt seit 2012 die Fachportale der reimus.NET mit News und Fachartikeln. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Premium-Stellenanzeigen

Globana Center-Management GmbH

Schkeuditz

DASI Berlin gGmbH

Berlin

Polstermöbel Fischer, Max Fischer GmbH

Ainring

Energie Südbayern GmbH

München

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

Anzeige

Newsletter Lohnabrechnung

Neben aktuellen News aus dem Bereich Lohn- und Gehaltsabrechnung und neu eingegangene Fachartikel, informieren wir Sie über interessante Literaturtipps, Tagungen, aktuelle Stellenangebote und stellen Ihnen einzelne Software- Produkte im Detail vor.zur Newsletter-Anmeldung >>

Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum auf Lohn1x1.de und und diskutieren ihre Fragen zur Lohnabrechnung oder zur angestrebten Weiterbildung.

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Lohn-Buchhalter, u.a. auch Kurse zum Bilanzbuchhalter zusammengestellt.

News

Community

Nutzen Sie kostenfrei das Lohn1x1.de Forum und tauschen sich mit den Kollegen aus bzw. holen sich Rat für Ihre Karriere im Bereich Rechnungswesen.

Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Lohn1x1.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Ihr Fachbeitrag

Werden Sie Autor! Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag im Bereich Lohn- und Gehalts-Abrechnung. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >>

Werden Sie Autor! Gerne veröffentlichen oder vermarkten wir ihren Fachbeitrag im Bereich Lohn- und Gehalts-Abrechnung. Eine kurze Autorenvorstellung oder Unternehmensdarstellung am Ende des Artikels ist möglich. jetzt Mitmachen >>Stellenanzeigen

Steuerfachangestellter / Finanzbuchhalter (m/w/d) Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Kaufmännischer Leiter (m/w/d)

Sie übernehmen als kaufmännischer Leiter (m/w/d) die Verantwortung für die Führung Ihres Teams und unterstützen den Geschäftsführer der Lorenz GmbH & Co. KG bei allen betriebswirtschaftlichen Fragen zur Steuerung des Unternehmens. Fachlich berichten Sie an die in München ansässige BRUNATA... Mehr Infos >>

Sie übernehmen als kaufmännischer Leiter (m/w/d) die Verantwortung für die Führung Ihres Teams und unterstützen den Geschäftsführer der Lorenz GmbH & Co. KG bei allen betriebswirtschaftlichen Fragen zur Steuerung des Unternehmens. Fachlich berichten Sie an die in München ansässige BRUNATA... Mehr Infos >>

Experte Bilanzierung (m/w/d)

Die E.V.A., Energieversorgungs- und Verkehrsgesellschaft mbH Aachen, ist die geschäftsführende Holding- Gesellschaft der STAWAG, des Nahverkehrsunternehmens ASEAG und über 50 weiteren Tochter- und Beteiligungsgesellschaften. Mit rund 150 Mitarbeitenden erbringt die E.V.A. sämtliche Querschnittsfu... Mehr Infos >>

Die E.V.A., Energieversorgungs- und Verkehrsgesellschaft mbH Aachen, ist die geschäftsführende Holding- Gesellschaft der STAWAG, des Nahverkehrsunternehmens ASEAG und über 50 weiteren Tochter- und Beteiligungsgesellschaften. Mit rund 150 Mitarbeitenden erbringt die E.V.A. sämtliche Querschnittsfu... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

JOB- Letter

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News.

Verpflegungsmehraufwendungen - Excel-Vorlage

Einfach zu nutzende Excel-Vorlage / Excel-Datei zur Berechnung der Verpflegungsmehraufwendungen. Nur 3 Eingaben - das spart viel Zeit und kann schnell nach jedem Arbeitstag gemacht werden.

Jetzt hier für 15,- EUR downloaden >>

Softwaretipp: Quick-Lohn

Erledigen Sie Ihre Lohnabrechnung im Handumdrehen selbst mit Quick-Lohn und versenden alle Meldungen an die Krankenkassen, das Finanzamt und die Unfallversicherung direkt aus dem Programm. Auch für Baulohn. Probieren Sie Quick-Lohn gratis und völlig unverbindlich 3 Monate lang aus. Es ist keine Kündigung nötig! Weitere Informationen >>

Excel-Tool Unternehmensbewertung (Valuation Box)

Die „Valuation Box“ von Fimovi beinhaltet drei verschiedene, unabhängig voneinander verwendbare Excel-Vorlagen zur einfachen und schnellen Unternehmensbewertung. Dabei werden die Verfahren die Discounted Cashflow Methode (DCF), Venture Capital Methoden und First Chicago Methode.Mehr Informationen >>

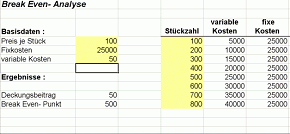

Break Even Analyse

Nach Eingabe der Fixkosten, der variablen Stückkosten und des Verkaufspreises wird die Break-Even-Menge sowie für alternative Absatzmengen die Kosten-, Erlös- und Gewinnwerte ermittelt. Für die tabellarische Lösung kann durch die Eingabe der Schrittweite frei festgelegt werden, für welche Absatzmengen die jeweiligen Kosten und Erlöse dargestellt werden sollen.

Mehr Informationen >>

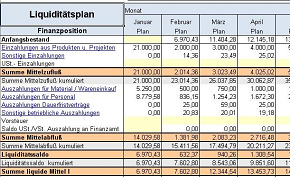

RS Liquiditätsplanung L (Excel-Tool)

Es handelt sich hierbei um ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen sind auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorhanden. Auswertungen erfolgen in der Jahresplanung mit monatlichen Werten.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Buch-Tipp

Dashboards mit Excel im Controlling Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.Dafür muss der Controller sparsam mit Tabellen umgehen und Abweichungen sowie Zahlenreihen ansprechend visualisieren. Dabei kommen u. a. Tacho- und Ampeldiagramme sowie Sparklines zum Einsatz. E-Book (PDF) für 12,90 EUR. oder Taschenbuch in Farbe für 34,90 EUR, Mehr Infos >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> Software-Tipp

Reisekostenabrechnung leicht gemacht. Erstellen Sie einfach und übersichtlich Reisekostenabrechnungen von Mitarbeitern mit diesem Excel-Tool. Automatische Berechnungen anhand von Pauschalen, durckfähige Abrechnungen und einfache Belegverwaltung. Mehr Infos >>

Excel Tool

Anlagenverwaltung in Excel: Das Inventar ist nach Bilanzpositionen untergliedert, Abschreibungen und Rest- Buchwerte ihrer Anlagegüter werden automatisch berechnet. Eine AfA- Tabelle, mit der Sie die Nutzungsdauer ihrer Anlagegüter ermitteln können, ist integriert. mehr Informationen >>RS-Plan

RS-Plan - Unternehmens- planung leicht gemacht:

RS-Plan - Unternehmens- planung leicht gemacht: Erstellen Sie mit RS-Plan Ihre Unternehmensplanung professionell. Automatische Plan-GuV, Plan-Bilanz, Plan- Kapitalflussrechnung und Kenn- zahlen. Preis: 119,- EUR mehr Informationen >>

Excel-Training und -Auftragsarbeiten

Wir bieten Ihnen:

- individuelle Excel-Schulungen für Ihre Mitarbeiter (online ohne Reisekosten!)

- lfd. Lösung von Excel-Problemfällen per Telefon/Online-Support

- Anpassung bzw. komplette Neuerstellung von Excel-Tools

Excel-Training und -Auftragsarbeiten

Wir bieten Ihnen:

- individuelle Excel-Schulungen für Ihre Mitarbeiter (online ohne Reisekosten!)

- lfd. Lösung von Excel-Problemfällen per Telefon/Online-Support

- Anpassung bzw. komplette Neuerstellung von Excel-Tools

Reisekosten leicht abgerechnet

Reisekosten leicht abgerechnet

12.01.2016 18:27:57 - Gast

[ Zitieren | Name ]